Taxa de aprovação: o que é, como calcular e como otimizar a do seu e-commerce?

E-commerce

4 de junho de 2024

Você já teve que lidar com um pagamento recusado no seu e-commerce? Essa situação está diretamente ligada à taxa de aprovação, um indicador essencial para a gestão financeira de empresas que vendem online.

Lembre-se de que o fluxo de pagamento é composto por várias etapas de verificação para garantir a segurança das transações. Com isso, há vários fatores que podem levar uma compra a não ser aprovada, incluindo tentativas de fraude.

Nesse cenário, é muito importante acompanhar a taxa de aprovação do seu e-commerce para evitar a perda de vendas legítimas e manter um faturamento saudável.

Ao longo deste conteúdo, você vai conferir:

- O que é a taxa de aprovação?

- Por que acompanhar a taxa de aprovação de pagamentos?

- Como calcular a taxa de aprovação?

- Qual é a diferença entre taxa de aprovação e taxa de conversão?

- Quais são os fatores que podem interferir na taxa de aprovação?

- Como aumentar a taxa de aprovação do seu e-commerce?

O que é a taxa de aprovação?

A taxa de aprovação é um indicador que calcula o percentual de pedidos que tiveram o pagamento aprovado em relação ao total recebido pelo e-commerce.

De todos os pedidos feitos na loja, quantos são realmente pagos? É isso que a taxa de aprovação revela.

Afinal, é importante lembrar que nem toda tentativa de compra online é bem-sucedida. Mesmo após o consumidor concluir o processo de checkout e fazer um pedido, o pagamento da compra ainda pode não ser confirmado.

Dentre os principais motivos, estão erros de digitação no preenchimento dos dados do cartão, limite de crédito ou saldo insuficiente, suspeitas de fraude e falta de pagamento do boleto bancário, por exemplo.

Por que acompanhar a taxa de aprovação de pagamentos?

A taxa de aprovação é um importante indicativo da eficiência do processo de pagamento do e-commerce e da saúde do seu transacional.

De nada adianta receber um alto volume de pedidos no e-commerce, se grande parte deles não for faturado e não gerar receita, de fato, para o negócio. Dessa forma, a taxa de aprovação é uma métrica indispensável para a saúde financeira da empresa.

A partir do acompanhamento desse indicador, é possível avaliar a eficiência operacional do seu meio de pagamento, mensurar a rentabilidade do negócio e implementar ações para evitar a perda de vendas e, assim, otimizar o faturamento.

Além disso, a taxa de aprovação também é importante para a análise de tentativas de fraude e a garantia da segurança do e-commerce.

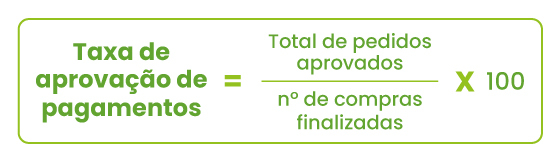

Como calcular a taxa de aprovação?

Para calcular a taxa de aprovação, basta dividir o número de pagamentos que foram aprovados pelo total de pedidos recebidos pelo e-commerce, durante o período analisado, e multiplicar o valor por 100.

Se, no mês de janeiro, o seu negócio recebeu 200 pedidos e 160 deles tiveram o pagamento aprovado, então, a taxa de aprovação será: (160/200) x 100 = 80%.

Isso significa que 80% dos pedidos na loja virtual foram, de fato, faturados no período.

Em meios de pagamento online como o Pagar.me, é possível acompanhar a taxa de aprovação de cada forma de pagamento diretamente do dashboard da plataforma, facilitando a gestão das suas vendas.

Qual é a diferença entre taxa de conversão e taxa de aprovação?

Apesar de serem muito confundidas, a taxa de aprovação e a taxa de conversão de vendas são métricas diferentes e complementares no e-commerce.

A taxa de conversão de vendas mensura, do total de usuários que acessam o seu e-commerce, quantos adicionam produtos no carrinho, passam pelo processo de checkout e realizam um pedido.

Esse é um importante indicador para entender o desempenho das suas ações de marketing e a qualidade da experiência de compra na loja.

No entanto, como explicamos, a realização de um pedido no e-commerce não significa necessariamente que o pagamento será aprovado e a compra, concretizada, gerando receita para o negócio.

É nesse ponto que entra a taxa de aprovação, ou taxa de conversão de pagamentos, que se refere à porcentagem de pedidos que tiveram o pagamento aprovado.

Quais são os fatores que podem interferir na taxa de aprovação?

Há vários motivos que podem levar a um pagamento não ser aprovado no e-commerce, sendo que cada um deve ser tratado de forma diferente. Entenda os principais tipos!

Recusa pelo banco emissor

No fluxo de pagamento por cartão de crédito, a transação precisa ser autorizada por agentes como a bandeira e a instituição emissora do cartão.

Nesse processo, o banco emissor faz a validação dos dados pessoais e do cartão do consumidor final, além de verificar se há saldo ou limite de crédito suficiente para a realização da compra.

Dessa maneira, o pagamento pode ser recusado por uma série de fatores, como:

- divergência nos dados informados, por erro no preenchimento das informações pessoais e do cartão no checkout;

- falta de limite no cartão de crédito ou de saldo para compra no cartão de débito;

- cartão expirado.

Suspeita de fraude

O sistema antifraude utilizado pelo e-commerce também pode bloquear transações suspeitas, com alto risco de fraude.

A atuação dessa tecnologia é fundamental para evitar compras fraudulentas, feitas a partir de cartões clonados ou roubados, que podem levar a pedidos de chargeback e prejuízos financeiros para o negócio.

Porém, eventualmente podem acontecer casos de falsos positivos, nos quais uma compra legítima é bloqueada pelo antifraude.

Nesse caso, é essencial contar com um antifraude bem calibrado para o seu negócio e um painel de controle transparente, que permita entender o motivo da recusa. A análise manual das transações também é útil nesses casos.

Taxa de aprovação sem duplicatas do antifraude

Imagine um caso de falso positivo, no qual um consumidor tenta fazer uma compra verdadeira no seu e-commerce, mas é bloqueado pelo sistema antifraude.

Se o cliente estiver impaciente para fazer o pedido, ele pode tentar novamente várias vezes, tendo o pagamento recusado repetidamente. Essas transações duplicadas impactam a qualidade da taxa de aprovação do negócio.

Por isso, para ter uma visão mais assertiva do indicador, é importante considerar a taxa de aprovação sem duplicatas do antifraude.

Boleto ou Pix não pago

No caso de compras por Pix e boleto bancário, o pagamento pode não ser confirmado por esquecimento ou desistência do consumidor. Muitas vezes, o cliente realiza o pedido, mas não paga o boleto ou o QR Code do Pix dentro do prazo oferecido.

Instabilidade tecnológica

Cenários de instabilidade da tecnologia de pagamento e dos servidores do e-commerce também podem levar a falhas de processamento e comunicação no fluxo da transação.

Isso pode levar à não aprovação dos pagamentos e, consequentemente, à perda de vendas, que pode ser ainda mais prejudicial em períodos de alta sazonalidade como a Black Friday.

Como aumentar a taxa de aprovação do seu e-commerce?

A partir da compreensão dos fatores que influenciam a taxa de aprovação do e-commerce, é possível implementar ações para otimizar esse indicador e minimizar os pagamentos recusados.

O principal ponto, sem dúvidas, é contar com uma infraestrutura de pagamento robusta e segura, como o Pagar.me — solução de pagamento digital do Grupo StoneCo.

Conheça as vantagens da nossa tecnologia que contribuem para uma alta taxa de aprovação de pagamentos!

Mecanismos antifraude

A tecnologia do Pagar.me conta com um sistema antifraude integrado, segmentado para o nicho de mercado do seu negócio e que aprende com o seu uso para se tornar cada vez mais assertivo.

Além disso, oferecemos o serviço de análise manual de risco, no qual um especialista valida as informações do consumidor e da transação, para complementar a análise automática do antifraude e evitar falsos positivos.

Dashboard transparente

Além de mostrar a taxa de aprovação de cada forma de pagamento, o dashboard do Pagar.me exibe os motivos de recusa, como saldo insuficiente, cartão vencido, número de cartão inválido, cartão com suspeita de fraude e recusa pelo banco.

No painel de controle, ainda é possível verificar o grau de risco atribuído pelo antifraude a cada transação.

Assim, você pode identificar os principais motivos que estão impactando a sua taxa de aprovação e tomar decisões estratégicas para o seu negócio, orientando o cliente em uma nova compra ou otimizando o checkout.

No caso de uma recusa por falta de saldo ou limite, por exemplo, uma estratégia é orientar o consumidor a utilizar o recurso de Multimeios de Pagamento para comprar com mais de uma forma de pagamento, como dois cartões ou cartão e boleto.

Estabilidade transacional

Por fim, como prova da sua alta disponibilidade, a infraestrutura do Pagar.me tem um histórico de 100% de estabilidade nas últimas edições da Black Friday — para isso, se prepara com antecedência para períodos de pico de vendas.

Dessa forma, com a nossa tecnologia, você vende com alta performance e otimiza a taxa de aprovação de pagamentos do seu e-commerce.

Quer conhecer nossas soluções de perto? Cadastre-se para experimentar o Pagar.me e vender cada vez mais!

Você também vai gostar..

12, dezembro, 2024

Chat commerce: como funciona essa tendência de vendas?

11, dezembro, 2024

Calendário comercial de 2025: datas comemorativas para o e-commerce

09, dezembro, 2024